| UBS Anlagethemen |

11.05.2020 13:41:05

|

Ölmarkt: Lage-Einschätzung und was es bei einer Anlage zu beachten gilt

Kolumne

Nach einem historischen Absturz haben sich die Ölpreise zuletzt stabilisiert. UBS Experten gehen davon aus, dass mit den Erleichterungen beim Corona-Lockdown die Nachfrage nach dem Energieträger anzieht und das extreme Überangebot abebbt. Investoren, die auf steigende Notierungen setzen möchten, müssen einige Besonderheiten berücksichtigen.

Der durch die Pandemie ausgelöste Lockdown mit seinen Einschränkungen im Luft- und Strassenverkehr, sowie der Wirtschaft hat die Energienachfrage quasi implodieren lassen. Da gleichzeitig die Produktion zunächst an vielen Orten unvermindert weiterlief, kam es zu einer massiven Überversorgung. Laut UBS CIO GWM dürften die globalen Lagerbestände im April um 192 Millionen Barrel angewachsen sein. Neben stationären Tanks kommen Schiffe zum Einsatz, um diese grossen Mengen aufzufangen. Ein Hotspot der globalen Ölindustrie ist die Stadt Cushing im US-Bundesstaat Oklahoma. An deren Anlieferungspunkt für WTI könnten nach Ansicht der UBS-Experten bereits im Mai die Kapazitätsgrenzen erreicht werden.2)

Zurück zur Normalität

Gemäss UBS CIO GWM dürfte das Angebot die Ölnachfrage weltweit im laufenden zweiten Quartal täglich um zehn Millionen Fass übertreffen. Allerdings sollte die allmähliche Lockerung der Einschränkungen die Weltwirtschaft und damit auch den Energiebedarf wieder erhöhen. Gleichzeitig dürften die tiefen Preise sowie die aggressiven Sparmassnahmen bei den Öl- und Gasproduzenten das Angebot dämpfen. Die OPEC+ hat mittlerweile eine Reduktion der Förderung um knapp zehn Millionen Barrel pro Tag entschieden. Zu ihr gehören Mitglieder der Organisation erdölexportierender Länder, sowie weitere Förderländer, allen voran Russland. Die OPEC+, setzt sich dafür ein, dass weitere Länder, darunter die USA, sich der Förderbremse anschliessen. Norwegen ist diesem Aufruf bereits gefolgt und hat eine Kürzung ab Juni angekündigt. CIO GWM geht vor diesem Hintergrund davon aus, dass der Ölmarkt im dritten Quartal ins Gleichgewicht kommt, während die Experten für die letzten drei Monate 2020 sogar mit einer Unterversorgung rechnen.3,4)

Aus diesem Szenario resultiert die aktuelle Preisprognose. Bei Brent rechnet CIO GWM bis Ende Jahr mit einer Erholung auf 43 US-Dollar je Barrel. Mitte 2021 könnte ein Fass der Nordseegattung 55 Dollar kosten, WTI sehen die Experten dann bei 52 US-Dollar. Trotz des erwarteten Anstiegs gibt CIO GWM aktuell keine Empfehlung für ein Long-Engagement in Öl ab. Neben der Gefahr von weiteren Preisrücksetzern wird dies mit den Rollkosten begründet.3)

Indizes der ersten Generation: Nahe am Spotpreis

In der Tat erschwert die Form der Terminkurve das Öl-Investment zusätzlich, da Anlageprodukte auf Rohöl normalerweise auf Terminkontrakten (Futures) basieren. Sowohl die Brent- als auch WTI- Terminkontrakte befinden sich in einem so genannten Contango. Dabei gilt: Je länger die Laufzeit des Terminkontrakts, desto höher steht der Preis. Im vorderen Bereich (das heisst bei den kürzeren Laufzeiten) steigt die Kurve aktuell besonders steil an. Klassische Rohstoffindizes (1. Generation) sind vor allem hier positioniert. Sie gehen üblicherweise eine Positionierung in Futures zwischen einem und drei Monaten ein. Beim regelmässigen Austausch des verfallenden Kontrakts mit dem nächsten Future haben sie daher aktuell mit markanten Rollverlusten zu kämpfen. Für Schwierigkeiten könnte zudem ein abermaliges Auftreten von negativen Preisen bei den kürzeren Futures führen. Laut einer Meldung der Nachrichtenagentur Reuters mussten einige Anbieter von Indizes der ersten Generation bereits Anpassungen vornehmen. Gleichwohl bleibt die Nähe zum Spotpreis ein Vorteil der traditionellen Indexmethodik, da diese Indizes die starken Spotpreis-Bewegungen im Rohöl eher mitmachen.

Indizes der zweiten Generation: Raus aus der Contango-Falle

Diese kurzfristige Positionierung ist bei Indizes der zweiten Generation weniger stark ausgeprägt. 2007 hat UBS zusammen mit Bloomberg den Constant Maturity Commodity Index (CMCI) lanciert. Dieser Benchmark investiert in die gesamte Futures-Kurve (bis zu drei Jahren) und greift zudem auf einen innovativen Rollmechanismus zurück. Ein börsentäglicher Austausch der Kontrakte ermöglicht "konstante" Fristigkeiten. Auf diese Weise wird der renditeschmälernde Einfluss einer Contango-Situation bestmöglich verringert. Beispiel WTI: In dem auf dieser Ölgattung basierenden CMCI Index sind "nur" 28.2% im August-20-Future enthalten. Die restlichen rund 70% sind über Futures zwischen September-20 und Dezember-23 verteilt. Die durchschnittliche Gewichtung umfasst eine Laufzeit von knapp 9,5 Monaten.1)

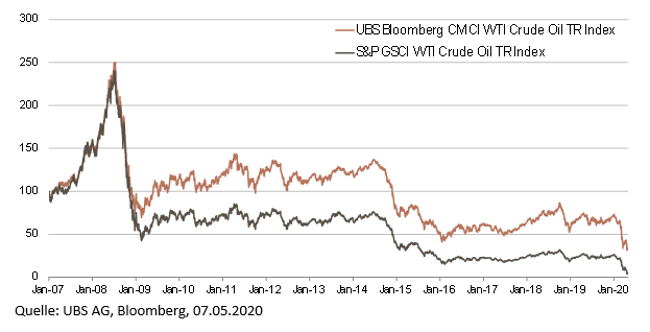

Zwar sind auch bei diesem Mechanismus Rollverluste nicht ausgeschlossen. In der jüngsten, von starken Verwerfungen am kurzen Ende der Futures-Kurve geprägten Marktphase hat sich das CMCI-Konzept jedoch als weniger volatil und dadurch stabiler erwiesen. Für den modernen Ansatz spricht auch eine längerfristige Betrachtung. Seit der Einführung im Januar 2007 hat der UBS Bloomberg CMCI WTI Crude Oil TR Index gegenüber dem Erstgenerations-Index S&P GSCI WTI Index eine durchschnittliche Outperformance von 5.5 Prozent p.a. erzielt (siehe Chart).* UBS ermöglicht Anlegern mit Hilfe von ETCs eine Positionierung in verschiedene CMCI-Indizes. Die Tabelle enthält eine Auswahl auf Brent respektive WTI Partizipationsprodukten.

Marktneutrale Strategie: Von der Contago Situation profitieren

Interessant sind gerade im aktuellen Umfeld auch marktneutrale Strategien. UBS lässt bei einem im vergangenen Jahr lancierten ETC (Symbol: COSLNU)** die beiden Indexgenerationen gegeneinander antreten. Im Mittelpunkt steht dabei der über sämtliche Rohstoffgattungen diversifizierte Bloomberg Commodity Index (BCOM). Das Zertifikat umfasst diesen marktbreiten Benchmark zum einen in seiner klassischen Bauweise. In dieser, mit dem traditionellen Rollvorgang berechneten Variante, geht die Strategie eine Short-Position ein. Daneben steht der mit der CMCI-Methodik gerollte BCOM - hier ist das Produkt auf der Long-Seite engagiert. Diese Struktur führt dazu, dass sich der ETC umso besser entwickelt, je stärker das Contango an den Terminmärkten ausgeprägt ist respektive das CMCI-Modell seine Stärken ausspielt. Die Outperformance wird mit dem Faktor 2.5 gehebelt. Zuletzt ist der Ansatz aufgegangen: 2020 legte das marktneutrale Produkt bis dato um mehr als 13 Prozent zu.* Bitte beachten Sie bei Strukturierten Produkten das Emittentenrisiko. Das eingesetzte Kapital kann - unabhängig von der Entwicklung der Basiswerte - im Falle einer Insolvenz des Emittenten verloren gehen.

UBS Bloomberg CMCI WTI Crude Oil TR Index vs. S&P GSCI WTI Crude Oil TR Index (seit 31.01.2007, nur zu illustrativen Zwecken, Angaben in %)*

UBS ETCs auf Brent und WTI - Indizes der 2. Generation**

*Vergangene Wertentwicklungen sind keine Indikationen für zukünftige Wertentwicklungen

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

1) Quelle: UBS, Bloomberg, 28.04.2020

2) Quelle: UBS CIO GWM, Energie, "Rohöl: Die dunkelste Stunde ist die vor Sonnenaufgang", 28.04.2020

3) Quelle: Thomson Reuters, Medienbericht, 30.04.2020

4) Quelle: UBS CIO GWM, Energy, "Crude Oil: Seeing light at the end of the tunnel", 05.05.2020

Jérôme Allet, Leiter Public Distribution für Strukturierte Produkte Schweiz, UBS

Jérôme Allet, Leiter Public Distribution für Strukturierte Produkte Schweiz, UBS

Jérôme Allet, Leiter Public Distribution für Strukturierte Produkte Schweiz, UBS Investment Bank.

KI-Hype – Wer profitiert? Wall Street Live mit Tim Schäfer

Welche Unternehmen profitieren vom KI-Hype – auch abseits der bekannten Tech-Giganten wie Nvidia, Microsoft oder Alphabet?

Im heutigen Interview analysiert Tim Schaefer @TimSchaeferMedia die zweite Reihe der KI-Profiteure: Energieversorger, Rechenzentren, Kühlung, Infrastruktur & Software. Denn wo grosse Sprachmodelle und KI-Anwendungen betrieben werden, braucht es vor allem eins: Strom, Speicher und Struktur.

💡 Welche Unternehmen profitieren indirekt vom KI-Boom?

💡 Welche Branchen bieten stabile Dividenden bei solider Bewertung?

Eine spannende Analyse für alle, die KI-Investments breiter denken wollen.

👉🏽 https://bxplus.ch/wall-street-live-mit-tim-schaefer/

Inside Trading & Investment

Mini-Futures auf SMI

Inside Fonds

Meistgelesene Nachrichten

Top-Rankings

Weitere Artikel dieses Kolumnisten

Börse aktuell - Live Ticker

SMI schliesst die Woche etwas tiefer ab - 13'000-Punkte-Marke im Blick -- US-Börsen zum Handelsende im Minus -- DAX letztlich in Rot -- Asiens Börsen schlussendlich mit GewinnenDer heimische Aktienmarkt präsentierte sich am Freitag leicht im Minus, während der deutsche Leitindex abwärts tendierte. Die US-Börsen notierten zum Wochenschluss in Rot. Vor dem Wochenende verzeichneten die Börsen in Fernost teilweise deutliche Gewinne.