|

21.01.2026 09:44:00

|

Solana Kurs Prognose

Solana ($SOL) startet 2026 mit einem ungewöhnlich klaren Signal: Institutionelle Nachfrage ist da – aber sie kommt in Wellen. Anfang Januar flossen laut SoSoValue-Daten zeitweise wieder Mittel in Krypto-ETFs, während $BTC und $ETH gleichzeitig eine Phase von Zu- und Abflüssen durchliefen. Genau diese „Whipsaw“-Dynamik ist für eine Solana Kurs Prognose wichtiger als jede einzelne grüne Kerze: Sie zeigt, dass Kapital nicht aus dem Markt verschwindet, sondern taktisch rotiert.

Parallel dazu bekam Solana Rückenwind über die ETF-Schiene: Für den 5. Januar wurden für US-Solana-Spot-ETFs Nettozuflüsse von $16,24 Mio. gemeldet. Mitte Januar folgte sogar der höchste Tageszufluss seit vier Wochen mit $23,57 Mio. – begleitet von der Erwartung, dass ein nachhaltiger Flow $SOL Richtung $150 schieben könnte. Klingt nüchtern, ist aber ziemlich aussagekräftig: Der Markt reagiert wieder messbar auf strukturierte Nachfrage statt nur auf „Chart-Hoffnung“.

Was bedeutet das für Sie? Kurzfristig bleibt $SOL ein Beta-Trade auf Risikoappetit – und der wird 2026 stark von ETF-Flows und Makro-Headlines getrieben. Der zweite Ordnungseffekt: Wenn Bitcoin-Liquidität über ETFs wieder anzieht, profitieren High-Beta-L1s wie Solana oft verzögert, aber dann umso impulsiver. Und manchmal ist es genau dieser Moment, in dem Infrastruktur plötzlich zum Kurs-Treiber wird.

Hier kommt Bitcoin Hyper als Narrative-Brücke ins Spiel: Wenn Kapital wieder „Risk-on“ geht, suchen Trader nicht nur L1-Exposure, sondern auch skalierbare Ausführungsumgebungen – besonders rund um Bitcoin, wo Gebühren, Geschwindigkeit und Programmierbarkeit seit Jahren die Wachstumsbremse sind (und ehrlich gesagt: das nervt den Markt schon lange).

Warum ETF Zuflüsse wichtiger als Charts sind

Der Markt handelt 2026 weniger „Technik“, sondern mehr „Zuflussregime“. Anfang Januar zeigten US-Spot-Bitcoin-ETFs erst starke Zuflüsse, dann einen deutlichen Rücksetzer (z. B. $243 Mio. Nettoabflüsse am 7. Januar laut SoSoValue-basierten Reports). Das wurde als Rebalancing und Normalisierung eingeordnet – nicht als struktureller Bruch. Das ist nicht ganz dasselbe wie „bullish“; eher ein Hinweis darauf, dass grosse Allokationen aktiv gemanagt werden.

Für Solana ist das entscheidend, weil $SOL in solchen Phasen oft als „Liquiditäts-Barometer“ funktioniert: Wenn die grossen Vehikel (ETFs) wieder Risiko aufnehmen, wird Solana überproportional mitgekauft – wenn sie Risiko reduzieren, wird Solana überproportional abverkauft. Brutal ehrlich. Aber eben auch handelbar.

Und das erklärt, warum Infrastruktur-Themen wieder hochkochen: Sobald Kapital rotiert, gewinnen Netzwerke und Layer-2-Ansätze, die Execution günstiger und schneller machen, an Aufmerksamkeit – Bitcoin-L2s inklusive. Bitcoin Hyper ist dabei nur eine Option unter mehreren (der Markt wird hier nicht monolithisch), aber die Richtung ist klar: Skalierung wird wieder zur Story.

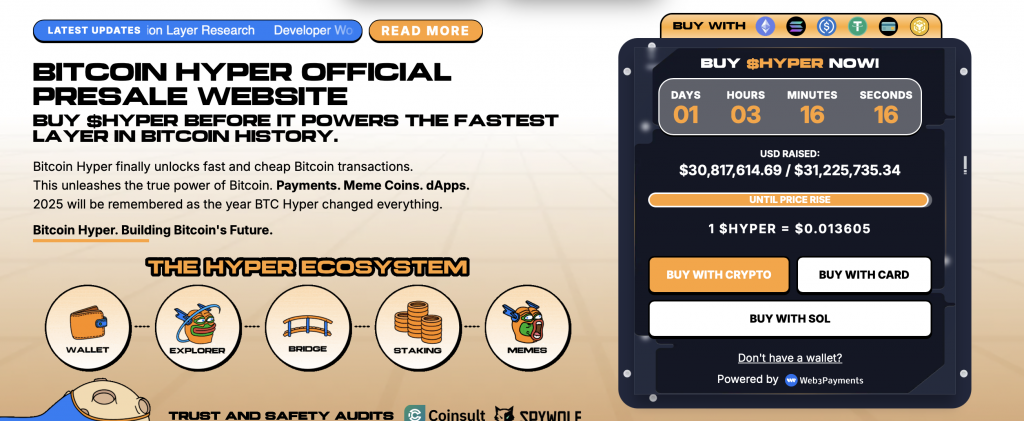

Wieso Bitcoin Hyper dieselbe Liquiditätswelle anstrebt

Bitcoin Hyper positioniert sich als „THE FIRST EVER BITCOIN LAYER 2“ – mit einem modularen Ansatz: Bitcoin L1 für Settlement, eine Real-time SVM L2 für Execution. Der Claim ist offensiv (und ja, ein bisschen frech): SVM-Integration, schneller als Solana selbst. Als USP ist das deshalb spannend, weil es nicht versucht, Bitcoin zu „ersetzen“, sondern Bitcoin programmierbar zu machen – ohne die Sicherheitsnarrative aufzugeben.

Der Kern-Trade dahinter: Bitcoin leidet weiterhin unter langsamen Transaktionen, hohen Gebühren und fehlender Smart-Contract-Programmierung. Eine L2 mit extrem niedriger Latenz plus Canonical Bridge für BTC-Transfers zielt genau auf diese Engpässe – und öffnet Use Cases wie DeFi (Swaps, Lending, Staking) sowie NFT/Gaming-dApps via Rust-SDK. Wer solche Setups in früheren Zyklen beobachtet hat, kennt das Muster: Wenn BTC-Liquidität über ETFs wieder anzieht, steigt der Druck, BTC „arbeiten zu lassen“. Dafür braucht’s Execution-Layer. Punkt.

Auch die Frühindikatoren sind nicht irrelevant. Die Presale-Daten aus dem Projekt zeigen: Die Presale hat $30,837,166.87 eingesammelt, bei einem Tokenpreis von $0.013605. Dazu kommt Whale-Aktivität: Laut Whale-Tracker gab es 2 grössere Käufe im Gesamtwert von $116K; die grösste Einzeltransaktion lag bei $63K und fand am 15. Januar 2026 statt. Das ist kein Beweis für Erfolg – aber ein Signal, dass grössere Tickets zumindest hinschauen. Kocht daraus schon ein Trend? Noch nicht. Aber es ist ein Datenpunkt.

Kurz zur Incentive-Seite: Staking ist „High APY“ (ohne konkrete Rate), mit sofortigem Staking nach TGE und 7 Tagen Vesting für Presale-Staker – Rewards sollen Community- und Governance-Participation belohnen. Der Risiko-Punkt bleibt klar: Ohne offengelegte APY-Zahl bleibt die Kalkulation unscharf. Und ein Single-Sequencer-Design erhöht Zentralisierungs- und Ausfallrisiken (auch wenn periodisches L1-Anchoring geplant ist).

Wenn Sie das Narrativ spielen wollen: Beobachten Sie, ob ETF-Flows wieder konsistenter werden – dann profitieren Execution- und L2-Stories oft als „Second Wave“. Wenn es Sie interessiert, schauen Sie sich $HYPER in Ruhe an und prüfen Sie die Unterlagen des Projekts, bevor Sie eine Entscheidung treffen.

Dieser Artikel stellt keine Finanzberatung dar; Kryptowährungen sind volatil. Recherchieren Sie selbst und berücksichtigen Sie Ihr persönliches Risikoprofil.

BITCOIN KAUFEN? DAS SOLLTEN SIE JETZT WISSEN!

Was beim Einstieg wirklich zählt: Sichere Handelsplätze finden, wichtige Grundlagen und aktuelle Trends verstehen.

Jetzt informieren und fundiert in Bitcoin investierenTop Kryptowährungen

| Bitcoin | 71’612.65991 | 2.69% | Handeln |

| Vision | 0.05005 | -2.51% | Handeln |

| Ethereum | 2’408.69614 | 3.96% | Handeln |

| Ripple | 1.56373 | 4.91% | Handeln |

| Solana | 104.13061 | 4.94% | Handeln |

| Cardano | 0.29098 | 5.13% | Handeln |

| Polkadot | 1.57415 | 5.16% | Handeln |

| Chainlink | 9.98373 | 4.36% | Handeln |

| Pepe | 0.00000 | 4.66% | Handeln |

| Bonk | 0.00001 | 5.67% | Handeln |

Inside Krypto

Ob Industrie 4.0, Luxusgüter oder Internet-Infrastruktur - hier finden Sie aktuelle Anlagetrends mit vielen Hintergrundinformationen und passenden Trendaktien. Jetzt mehr lesen

Krypto-Crash oder Einstiegs-Chance? – Bernhard Wenger von 21Shares zu Gast im BX Morningcall

Im BX Morningcall spricht Krypto-Experte Bernhard Wenger von @21shares über seinen Weg vom klassischen ETF-Geschäft in die Welt der Krypto-ETPs und erklärt, warum Bitcoin & Co. längst nicht ausgereizt sind. Er beleuchtet den Wandel von einem vorwiegend retailgetriebenen Markt hin zu immer mehr institutionellen Investoren, die über regulierte, physisch besicherte Produkte wie Bitcoin- und Krypto-ETPs investieren. Themen sind unter anderem Volatilität und „Krypto-Winter“, strenge Compliance- und Geldwäschereiregeln, Kostenstrukturen, Unterschiede im DACH-Raum sowie die Rolle des neuen US-Bitcoin-ETFs und des strategischen Investors FalconX für die nächste Wachstumsphase von 21Shares.

https://bxplus.ch/bx-musterportfolio/